海关总署2025年第一季度数据显示,威士忌进口呈现出量升额降、均价大幅下跌的态势。进口量同比攀升 38.3%,然而进口额却同比下降 7.61%,进口均价更是同比大幅下跌 33.2%。这与 2024 年威士忌进口量额双降的局面形成鲜明对比,显示出市场有一定的回暖迹象。进口均价的下滑,与当下消费者追求高性价比产品的趋势相契合,反映出市场需求正逐渐向价格亲民且品质有保障的威士忌产品倾斜。

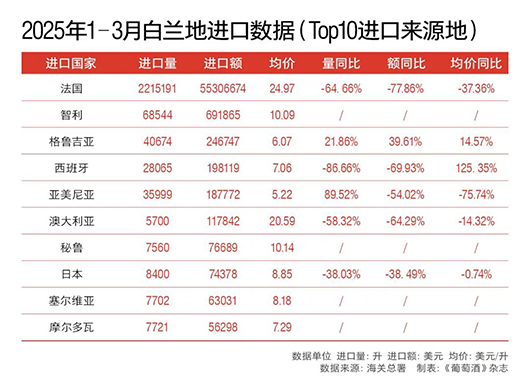

白兰地的第一季度市场表现则更为复杂。整体来看,进口量同比上升 34.86%,进口额同比上升 47.93%,均价同比上涨 9.69%。但细分到单月数据,3月出现了进口量额双降的情况,量同比下降 47.5%,额同比下降 65.03%,均价同比下降 33.4%。白兰地曾长期稳坐进口烈酒榜首,此次数据大幅下滑,与反倾销措施以及国内库存待消化密切相关。其中,法国白兰地受到的市场冲击最为严重。

如果市场继续承压,进口商为寻求高性价比产品,很可能转向其他白兰地产国,如智利、日本等小众产区试水中国市场,进口均价下探至5-10美元/升,比起24.97美元/升的法国白兰地性价比明显高很多。国产烈酒品牌的崛起,也会让进口商选择作为这些产品,作为法国白兰地的代替产品。

在市场持续承压的情况下,进口商为了寻求高性价比产品,很可能会将目光转向其他白兰地产国。如智利、日本等小众产区的白兰地,或许会借此机会试水中国市场。这些产区的白兰地进口均价在至5-10美元/升,相较于均价 23.81美元/升的法国白兰地,性价比优势明显。与此同时,国产烈酒品牌的崛起,也让进口商多了一个选择,与其他小众产区的白兰地一样,有望成为法国白兰地的替代产品。

高端消费泡沫尚未全面破裂,

消费决策回归价值本身

对于威士忌和白兰地进口额下降较为明显的现象,法国干邑管理局酒类培训常任讲师Eddy Yang分析认为,这与国内对欧美税率上调、中国香港烈酒减税,以及价格体系重构、消费行为转变、市场结构调整等多重因素有关,种种迹象表明中国烈酒市场正处于调整期。

图片来源:unsplash

从从业者的视角来看,虽然烈酒市场呈现出消费分级深化的特征,但核心圈层的需求依旧存在。终端消费者在购买时更加侧重性价比,同时,一部分消费者开始选择支持国产威士忌产品。Eddy认为,种种迹象表明:高端消费泡沫尚未全面破裂,但消费决策正加速向价值本质回归。

在市场调整过程中,高端烈酒的价格波动较大,这从威士忌和白兰地均价的大幅下跌中可见一斑。一方面,高端消费群体的消费场景发生了转变;另一方面,高端烈酒收藏市场的流通速度下降,反映出投资属性需求减弱,商务消费明显下降,餐饮行业的不景气也对此产生了影响。尽管年轻消费群体数量有所增长,但他们的理性消费观念逐渐增强,更多地倾向于选择平价和低酒精类的饮品。

图片来源:unsplash

威士忌专业讲师 Richie在分析数据后指出,此前超高端烈酒市场存在较多泡沫,部分消费者将威士忌当作金融产品进行炒卖,间接导致经销商过量囤货。如今泡沫破裂,全球收藏级威士忌价格下降,贸易量减少,直接体现在市场上就是高端酒销售停滞,进口数据下跌。

法国白兰地经销商Vicky根据销售情况表示:虽然不能简单地说高端消费的泡沫破裂,但消费者转向理性消费这一点是确定的。过去,一些客户即使是自饮也会选择高端产品,近几年则明显看到这部分客户现在会选择单价更低的产品。此外,消费频率和习惯也在改变。以前,客户会适当地囤货,但现在更多则是单次购买。

反倾销税直接增加进口商资金压力

自2024年11月起,中国对欧盟产白兰地征收18%-45%的反倾销税。Eddy分析表示,这一举措直接增加了进口商的资金压力,导致新订单量减少,进口商会用现有库存来满足市场需求。特别是干邑前两年库存积压严重,这进一步抑制了新一轮的采购订单。虽然短期内影响有限,但从长期来看,成本和提价压力会逐渐增加。

Richie与Eddy的观点一致,他认为目前评估反倾销税的影响还为时尚早。因为进口商之前的库存充足,部分经销商还在降价清库存,上游受到的影响尚未完全传导至下游市场,最快也要到第三季度后,才能看到政策带来的具体变化。

Vicky目前自营的白兰地品牌没有受到反倾销政策的影响,主要因为国内还有充足的现货,分销商没有因此减少或者增加进货量。但对于还没有入关的新货,经销商都更加谨慎。

图片来源:unsplash

国产烈酒是否能够借此机会成功突围?

国产威士忌、白兰地以及其他未受反倾销税影响的同类进口产品,迎来了潜在机会。Eddy观察到:当前,部分分销商已进入防御性经营阶段,他们通过收缩进货规模、延长库存周期、转移采购来源等方式应对政策风险。此外,Eddy也提醒道:无论是进口商还是经销商,都应随时根据国内外政策变化进行理性调整,避免造成市场价格体系的混乱。

不可否认,近年来,国产烈酒在市场上逐渐崭露头角。尤其是国产威士忌,释放出清晰的产能扩张信号。以茅台、洋河为代表的头部酒企纷纷加大对威士忌产线的建设投入,推动国产威士忌从试验性生产迈向规模化量产阶段。

图片来源:unsplash

不少国产品牌意识到抓住年轻消费者的重要性,凭借差异化的风味表达与文化叙事,成功激发了Z世代的好奇心与尝鲜意愿。例如,崃州蒸馏厂打造的沉浸式体验生态,以及福建大芹酒业推出的“酒厂探秘”活动,都在吸引年轻消费者方面取得了不错的效果。

国产白兰地同样有着不错的表现。以张裕为代表的老牌酒企持续深耕高端化路径,在橡木桶陈酿、蒸馏技术上实现了技术突破。Eddy曾在《葡萄酒》杂志举办的第十六届金樽奖上品鉴过张裕和长城产的白兰地,他评价道,这些国产白兰地在口感上完全可以媲美部分进口白兰地,而价格仅为同等级产品的40%-60%,极具市场竞争力。在渠道方面,国产白兰地优势更为突出,在电商和商超渠道的铺货力度较大,在三四线城市尤其受欢迎。此外,国产品牌在营销上结合本土文化,更符合国内市场的需求。

图片来源:unsplash

然而,Richie 对于国产烈酒的价格却有不同看法。同是金樽奖的烈酒组评委之一,他在品鉴过程中也发现了不少品质亮眼的酒款。但在性价比方面,他表示难以理解国内部分烈酒的定价。这些产品在定位、目标客户群以及营销发力点上都朝着高端方向发展,将目标客户群定为习惯喝白酒的人群。

此外,Riche认为,与进口白兰地相比,国产白兰地仍存在差距。在品质上,比不上价格在一百元出头的皮斯科(Pisco)等白色烈酒,;在品牌力方面,更是比不上干邑白兰地,想要与潜力十足的二三线品牌的干邑、阿尔玛涅克争抢市场份额,难度较大。部分国产品牌意识到了这个问题,知道自己的短板所在,所以才积极寻求差异化市场,试图实现突破。

目前,无论是国产威士忌还是白兰地,都受到长期以来 “舶来品” 认知惯性的影响。国际品牌在烈酒赛道,尤其是高端市场占据着强大的优势,国产品牌短期内难以撼动。不过,在中端市场,国产品牌正凭借性价比和渠道优势逐渐崛起,在品质、价格和渠道方面,都对国际品牌构成了一定的竞争压力。

图片来源:unsplash

2025年第一季度,中国烈酒市场在结构性调整中展现韧性。“量增价跌”的现象折射消费理性回归,国产烈酒借势差异化突围,消费分层与年轻化趋势为本土品牌创造机遇。